息税前利润率再创佳绩;收购欧博诺为未来增长奠定基础;2025年目标上调

这是按照瑞士证交所交易监管公司的上市规则(LR)第53条而发布的特别公告。

如欲查阅2023年集团年报和2023财年演示文稿,请访问我们的网站:www.georgfischer.com或www.annual-report.georgfischer.com/23/en。

针对分析师和记者的年度绩效报告,将于2024年3月19日上午 10点整通过视频网络直播进行,请使用以下链接。

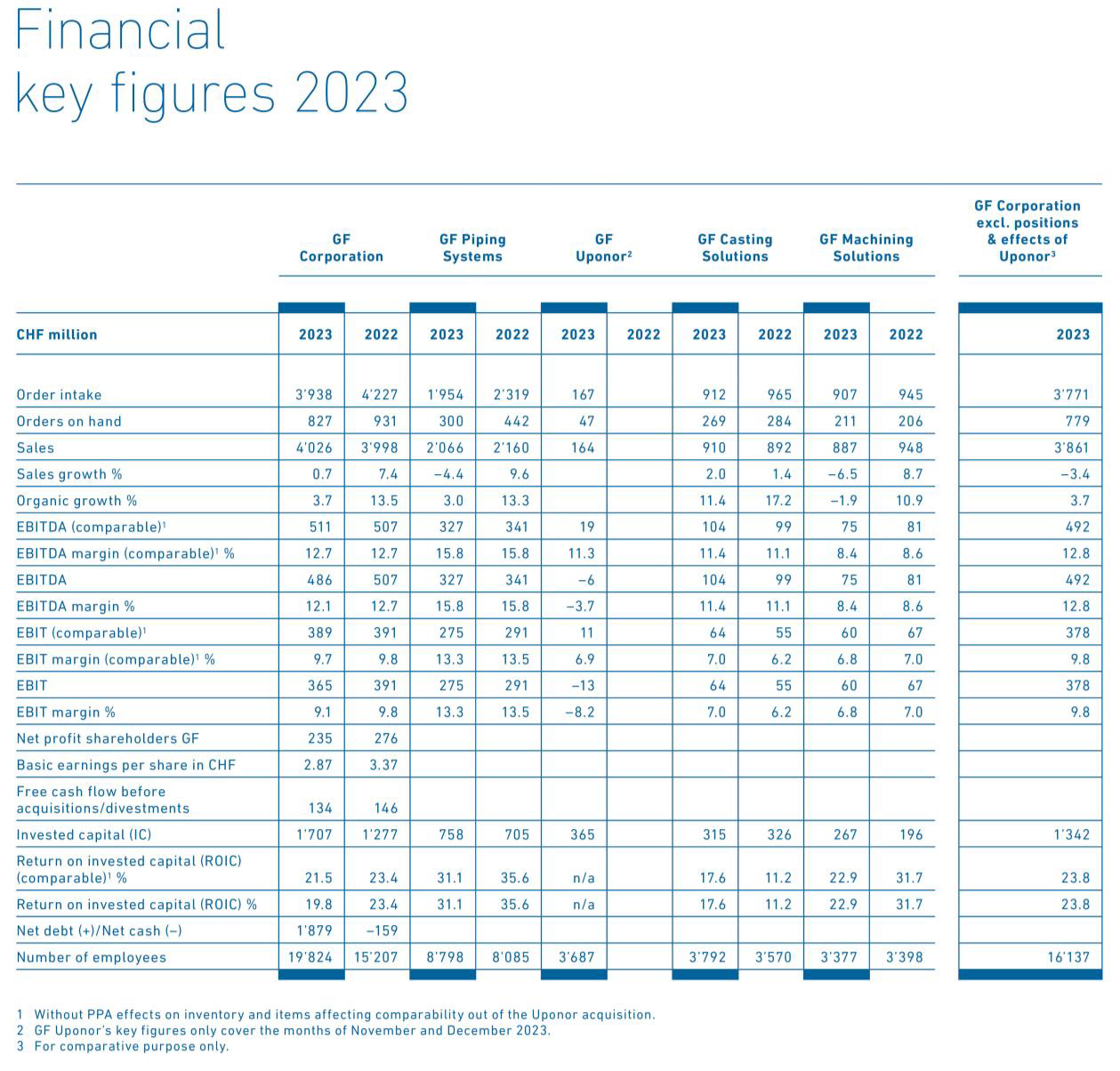

- 销售额(包括收购)达到40亿瑞士法郎(2022年:40亿瑞士法郎);不包括欧博诺收购为39亿瑞士法郎

- 尽管面临地缘政治和宏观经济挑战,自然增长仍达到3.7%

- 经营业绩(息税前利润)达到3.65亿瑞士法郎。可比经营业绩达到3.89亿瑞士法郎。不包括收购欧博诺及其影响,息税前利润率为9.8%,与2022年创纪录之水平持平

- 欧博诺全年可比息税前利润率增长至12.3%(收购价格分摊前),处于强劲水平(2022年:11.1%)

- 建议股息为每股1.30瑞士法郎,与去年水平持平

- 2025年战略目标上调,以反映收购:新的息税前利润率范围为10-12%(之前为9-11%),新的投资资本回报率(ROIC)目标范围为20-24%(之前为20-22%);以及新的EBITDA利润率目标为13-15%

GF首席执行官安牧乐表示:“这是个充满挑战和选择性机遇的一年,欧博诺的收购是一个特殊的里程碑,GF的强劲业绩彰显了公司在当今全球环境中的应变力和蓬勃发展的能力。GF的所有事业部都蓄势待发,为实现战略目标做好了准备,并专注于卓越运营,在成为可持续发展和创新领袖的道路上为公司提供动力。”

2023年对于GF来说是具有里程碑意义的一年,对欧博诺的收购是公司历史上最大的一笔收购交易,同时还取得了其他积极的里程碑。在面临地缘政治不稳定、通胀趋势以及巨大货币逆风等挑战的同时,GF亦增强了应变能力。

许多全球大趋势影响着我们的行业,诸如城市对可持续水资源管理的需求、朝可再生能源发展的转型、生活的持续数字化,以及技术性劳动力的短缺。对欧博诺的收购,在战略上不仅强化GF定位为可持续水和流体解决方案的全球领导者,并使其从建筑用节能供热制冷的新投资中受益。这一重大举措,将加快GF流体解决方案领域2025年战略的落实。

所有事业部都蓄势待发,为实现战略目标做好了准备,同时专注于卓越运营。GF在技术方面的领先地位,以及在微电子、汽车和航空航天等特定关键市场的强大实力,有助于抵消疲软行业的影响。为了在这些极具吸引力的市场中继续保持良好业绩,GF增加了解决方案和服务范围,通过不断创新以迅速回应客户的新需求,例如大型铸造结构件的功能集成、新型特定数字连线的过程自动化阀门、智能室内能源控制系统,以及能源和航空航天领域专用的EDM(电火花加工)工艺。

集团业绩

于2023年下半年收购的欧博诺公司(芬兰)和Corys管路系统公司(阿联酋),已于2023年11月1日起全面并入GF集团。详细信息请查阅财务报告。

包括这些收购在内,订单量达到39亿瑞士法郎,销售额达到40亿瑞士法郎。不包括欧博诺,销售额达到39亿瑞士法郎,由于2.63亿瑞士法郎的汇率影响,比2022年下降3.4%。销售额自然增长3.7%。

经营业绩(息税前利润)为3.65亿瑞士法郎。如不考虑因收购欧博诺对库存物品的购买价格分配影响(因其有损可比性),可比经营业绩 (息税前利润) 达到3.89亿瑞士法郎。不包括欧博诺和所有相应影响,息税前利润为3.78亿瑞士法郎,利润率为9.8%,与上一年持平。

不包括欧博诺和所有相应影响的投资资本回报率 (ROIC) 高达23.8%(2022年:23.4%)。可比投资资本回报率为21.5%。

截至2023年底,GF雇用员工19,824人,较2022年底增加4,617人,主要反映了新增的欧博诺和Corys的4,319名员工。

收购前的自由现金流达到1.34亿瑞士法郎(2022年:1.46亿瑞士法郎)。

尽管收购导致净债务增加,但资产负债表依然保持健康。为了取代部分收购过桥融资,GF计划于2024年发行公司债券。

归属于GF股东的净利润为2.35亿瑞士法郎(2022年:2.76亿瑞士法郎)。

在即将召开的年度股东大会上,董事会将提议每股派发1.30瑞士法郎的股息,与上一年水平相当。

GF管路系统

该事业部的订单量为19.54亿瑞士法郎(2022年:23.19亿瑞士法郎),下半年势头良好。值得注意的是,由于产品和供应链短缺,2022年半导体行业的收入异常高,超过1亿瑞士法郎。欧洲、亚洲和美洲的工业领域业务,以及巴西等新市场,对2023年业绩做出了积极贡献。

GF管路系统在2023年业绩表现强劲,实现销售额20.66亿瑞士法郎(2022年:21.6亿瑞士法郎)。3%的自然增长来自于高端微电子以及水回收和处理过程自动化等关键行业的旺盛需求。尽管面临欧洲建筑技术和天然气公用事业领域的阻力,以及充满挑战的全球经济环境,该事业部仍保持了增长势头。

息税前利润为2.75亿瑞士法郎,上一年为2.91亿瑞士法郎,息税前利润率为13.3%,于战略2025目标范围内。息税前利润受到4,900万瑞士法郎的负面汇率影响。

该部门继续专注于创新和业务发展,包括可再生能源、锂提取精炼,以及电池生产等各项解决方案,在快速发展的增长市场中建立强健地位。

2023年初,该事业部在中国扬州的先进制造基地正式开业,是GF管路系统在亚洲最大最高效的工厂。该工厂服务于微电子、水处理、化学加工、船舶、营建和数据中心等众多行业。

正如之前所宣布,GF管路系统将于2024 年起,专注于工业和市政领域,而楼宇科技业务将并入新事业部GF欧博诺。GF欧博诺的市政与工业业务,正转移至GF管路系统,以实现与该事业部现有公用市政业务的协同作用,解决不同产品的重叠市场和应用问题。这两个事业部的业务具有高度互补性,将有助于充分发挥潜力,并掌握可持续和盈利增长的有利地位,从全球大趋势中受益。这些组织变革已于2024年1月上旬开始实施,预计将于2024年底完成。

GF欧博诺

欧博诺于2023年全年的销售额达到12.21亿欧元(2022 年:13.86亿欧元)。排除汇率影响和结构性变化,销售额比上一年下降5.8%。可比息税前利润达到1.5亿欧元(2022年:1.54亿欧元)。可比息税前利润率提高至12.3%(2022 年:11.1%),反映其利润率弹性措施和运营模式所取得的效益。

2023年最后两个月收购后的业绩,反映了通常的冬季季节性影响,如建筑活动减少、节庆期间公司放假,但也反映了积极的供应链优化。GF欧博诺为GF销售额贡献了 1.64 亿瑞士法郎; 此外,如不计收购价格分摊对库存物品及可比性的影响,为息税前利润贡献了1,100万瑞士法郎,息税前利润率为6.9%,远高于年内最后两个月的历史经常性水平。

欧博诺于2023年期间在美国的市场份额继续增加,但在欧洲却面临阻力。在集团范围内转型计划的推动下,欧博诺的所有业务都实现了生产力的持续提高。该计划还有助于缓解年同比大幅通胀的影响。欧博诺的韧性和适应性,反应了其稳健的业务战略,以及驾驭动荡市场环境并于其中蓬勃发展的能力。

GF成型方案

GF成型方案在2023年取得了良好业绩,销售额达9.1亿瑞士法郎(2022年:8.92亿瑞士法郎)。自然增长达到11.4%,略高于全球汽车行业的增长。这一增长主要来自于对轻量化零部件需求的增加,尤其是在中国市场,以及航空航天领域的复苏。

该事业部在2023年的息税前利润为6,400万瑞士法郎,高于2022年的5,500万瑞士法郎,使息税前利润率从6.2%上升至7.0%。在面对能源、劳动力和运输成本上升,以及其他通胀压力带来的重大挑战前,这一增长值得称赞。

GF成型方案在2023年获得了创纪录新订单量,超过25亿瑞士法郎。这一成功反映了该事业部在汽车、航空航天、能源行业以及工业应用领域,更灵活多样的客户组合。这些领域对结构件开发和生产的增长需求,肯定了GF成型方案战略的成功,及其作为可持续交通创新领导者的稳健地位。

位于中国沈阳的新工厂正按计划进行增长增量,将为客户提供最先进的大型车身结构件和轻量化铸件。

GF加工方案

就订单量而言,GF加工方案在本年斩获成功,达到9.07亿瑞士法郎,订单出货比稳定在1.0以上。该事业部在欧洲展现了灵活应变力,但在亚洲却面临挑战。尤其是ICT领域(信息和通信技术)依然停滞不前,特别是在中国。然而,航空航天和能源领域的持续反弹,部分抵消了市场低迷的影响。

GF加工方案的销售额自然小幅下降1.9%。销售额为8.87亿瑞士法郎,而2022 年为9.48亿瑞士法郎。2023年的息税前利润为6,000万瑞士法郎(2022年:6,700万瑞士法郎),息税前利润率为6.8%(2022年:7.0%)。

该事业部凭借高创新率,巩固了其作为工业技术领袖的地位。最近推出的新一代专用于航空航天应用的激光纹理技术和电火花加工机床(EDM),将使客户能够使用最先进的材料,最终目标是降低燃料消耗。GF加工方案进一步加强了客户体验和服务范围,帮助客户缩短生产时间并提高制造流程的效率。

战略2025加速推进,设定新目标

2023年正是GF当前五年战略周期的一半,标志着2025年战略实施的一个重要里程碑。这一年里,GF成功实现了成为可持续发展和创新领袖,提供卓越客户价值的愿景,并且GF已经实现了2025年可持续发展的大部分目标。

此外,在2023年向全球评级机构CDP提交的报告中,GF因在气候变化方面保持了杰出的透明度与成绩,在这一项获得了最高的“A”级,并于此前已连续三年获得“A-”评级。GF在水安全方面也维持了之前的“A-” 评级。

在英国《金融时报》第三届欧洲气候领袖评选中,GF在2023年于26家机器和工业设备公司中名列前五,肯定了公司在应对气候危机和树立行业基准上的投入。EcoVadis认可所有GF事业部对环境、社会和公司治理(ESG)绩效所做的努力;GF管路系统、GF欧博诺和GF成型方案均荣获金奖,跻身受评公司前5%之列,而GF加工方案则荣获银牌,跻身前15%之列。

GF管路系统在增长市场和细分市场的业务,诸如高端微电子生产以及用于不同行业市场的水处理技术,持续推动盈利增长。GF对欧博诺的收购,加速了GF管路系统成为可持续水和流体解决方案领导者战略的实现。欧博诺进行了转型计划,以提高业务灵活性展望未来,GF 欧博诺将更加关注室内气候解决方案,以满足客户的可持续发展需求。在提供大型结构件和创新零部件方面,GF成型方案依然是现有客户和新客户所认可的开发合作伙伴;而GF加工方案近年来不断致力于为其所生产的机器,开发更多的节能功能。

欧博诺和Corys的双双成功收购,以及各自良好的增长前景,促使GF上调了战略2025的目标范围:从目前的销售目标(包括收购)44-50亿瑞士法郎,提高到50-55亿瑞士法郎;从当前的息税前利润率目标9-11%,提高至10-12%;ROIC目标从当前的20-22%提高至20-24%。除了这些现有的战略目标外,GF还提出了新EBITDA利润率目标,在13-15%之间。

拟议的董事会变动

董事会副主席兼独立首席董事Hubert Achermann将因年龄限制从董事会退休。在2024年4月17日举行的年度股东大会上,董事会将提名普华永道瑞士公司长期合伙人兼董事长(至2022年)Stefan Räbsamen,参选为GF董事会新成员。Stefan Räbsamen将深化董事会的审计、财务和ESG报告方面的专业知识。此外,董事会还将提名欧博诺前董事长、多家工业公司资深高管和董事会成员Annika Paasikivi为董事会新成员。由于GF董事会任期12年限制,Roger Michaelis将不会竞选连任。GF衷心感谢Hubert Achermann和Roger Michaelis多年来提供的杰出服务。

展望2024

尽管在短期内依然面临全球挑战,但GF凭借创新解决方案,已做好充分准备,将从水资源保护和处理、可持续交通、节能室内环境解决方案和高精度加工等长期大趋势中获益。欧博诺和Corys管路系统与GF管路系统的业务充分互补,它们的迅速整合将加速战略2025的实施,并进一步支持GF成为可持续水和流体解决方案全球领袖的雄心壮志。

尽管经济形势总体上依然低迷,但GF预期情况将于今年内逐步好转,2024年全年的有机增长将进一步提升。不含非经常项目前的运营利润率(EBIT/EBITDA/ROIC)预计将达到修订后的战略2025目标范围(EBIT 利润率 10-12%;EBITDA 利润率 13-15%;ROIC 20-24%)。

如需更多信息,请联系

Beat Römer, 集团传讯部门负责人

+41 (0) 79 290 04 00, media@georgfischer.com

Nadine Gruber, 投资者关系部门负责人

+41 (0) 79 698 14 87, ir@georgfischer.com

分析师和媒体会议的照片将于2024年3月19日下午2点在GF 图库中提供。

GF使用某些未由瑞士通用会计准则(Swiss GAAP FER)定义的关键数据来衡量其绩效。因此,与其他公司提供的类似数据的可比性可能有限。有关这些关键数据的更多信息,请访问 https://www.georgfischer.com/zh-cn/investors/alternative-performance-measures.html.

GF为液体和气体运输,提供安全、具可持续性的产品和解决方案,并且提供轻量化铸造零部件,和其他高精度制造技术。作为可持续发展和创新领袖,GF致力于实现盈利性增长,并在两百多年来始终不懈为客户提供卓越价值。集团成立于1802年,由GF管路系统、GF楼宇方案、GF成型方案和GF加工方案四个事业部组成,总部位于瑞士。截至2023年底,在45个国家设有187家公司,其中76家为制造型公司,并拥有105个生产基地。在2023年,GF分布于全球的19,824名员工,共计创造了40.26亿瑞士法郎的销售额。